新しくなったNISAについて学びたい方、千葉・幕張のFPブレーン・ファイナンシャル・サロンにて、無料で学んでいただけます。

この勉強会を通して、ご自身やご家族の人生プランを考える「良いきっかけ」にしていただきたいと考えています。「1円でも得するにはどうするか?」ということではなく、命と同じくらい大切な資産を

心にゆとりを持ちながら「じっくり寝かせて育てる」そんな長期投資の勉強会です。

【満席】

2024年1月20日(土)10:00~(2枠に増員しましたが「満席」となりました。)

申し訳ございません。

【受付中】

2024年3月 2日(土)10:00~ 定員12名

【勉強会で何がわかる?】

教科書では「良し」とされていたことも、その場になると「役に立たない」それが現実です。

何事も「経験に勝る学びはない」というのが、弊社の基本的な考え方。

2023年に20周年を迎えた弊社が、これまでに蓄積した様々な事例をから、資産形成に直結する「家計の資産運用」の方法を伝授します。

弊社のお客様は、既に10年前、15年前、20年前から、ず~と資産運用を継続しています。

資産運用が成功する人の考え方や投資行動などをご紹介しながら、楽しく学びます。

1)新しくなったNISAの制度の概要

2)そもそもNISAをする前に

・「資産運用失敗」だらけの日本

・こうすれば資産は殖える

これから始める方、初心者の方、大歓迎です。

中学生や高校生の方と一緒のご参加も歓迎します。

📅

日時:2024年3月2日(土)10:00〜11:30

場所:ホテルニューオータニ幕張2F

(FPブレーン・ファイナンシャル・サロン)

受講料:無料

主催:FPブレーン株式会社

お申込みは下記フォームから送信ください。

参加希望日をご入力ください。

https://www.fpbrain.co.jp/consult

.

低コストのインデックスファンドを購入すれば資産が殖える!

何より、低コスト最優先。

同じモノなら、安く購入できることに越したことはありません。

色々と自分なりに調べていると・・・・

SBI・バンガード・S&P500インデックス・ファンド?とか

楽天・全米株式インデックス・ファンド楽天全米株式?とか

この辺にたどり着くのでしょうか。

念のため、申し上げておきますが、「低コストのインデックスファンド」は、あくまでも、「食材」や「スポーツの用具」「車」みたいなモノの一つ。投資先を一つにまとめてくれる資産形成のツールです。

余談ですが、

・同じ食材をそろえれば、「最高級のフレンチが作れますか?」「行列のできるラーメンが作れるのか?」

・最新のレーシングカーなら、「必ず勝てるのか?」

・イチローさんのバッドなら、「高打率になれるのか?」

つまり、「材料」や「道具」だけでは、「結果」は得られない。というわけです。

冷静に考えれば、どなたにもわかることかもしれませんね。

そして、モノだけでは結果が得られないことがよくわかるデータがあります。

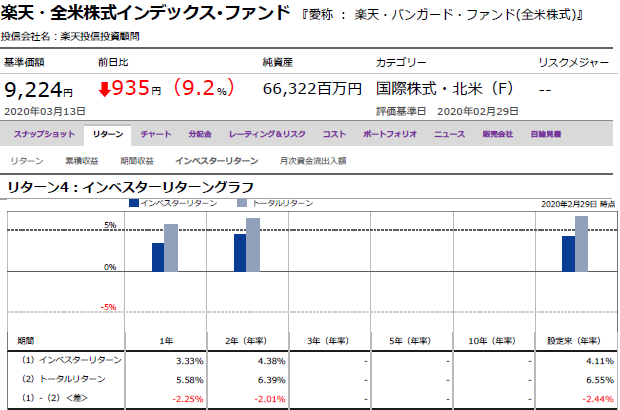

「トータルリターン」と「インベスターリターン」のグラフ

投資家の「投資行動」がよくわかるデータです。

まず、「トータルリターン」

名前のごとく、購入してから、ずっと持ち続ければ得られた収益(年率)

次に「インベスターリターン」

実際に投資家が獲得した平均的な収益(年率)。

計測している期間に相場につられて「高値買い」をしたり、下落怖さに「安値売り」してしまう人が多ければインベスターリターンは下がります。逆にルールを守った追加投資などが増えるとインベスターリターンは上昇します。

コロナショックの「前」と「後」

人気の「楽天・全米株式インデックス・ファンド」を例に挙げて見てみましょう。

このファンドの投資先は、全米株式約3,500銘柄に投資をしているETF(VTI)です。

下記は、モーニングスターのグラフをそのまま掲載しています。

↓コロナショック前(2020/02/29時点)

すでに、このファンドに投資をしている人のトータルリターンとインベスターリターンには、

2%(年率)以上の差があります。

そして、

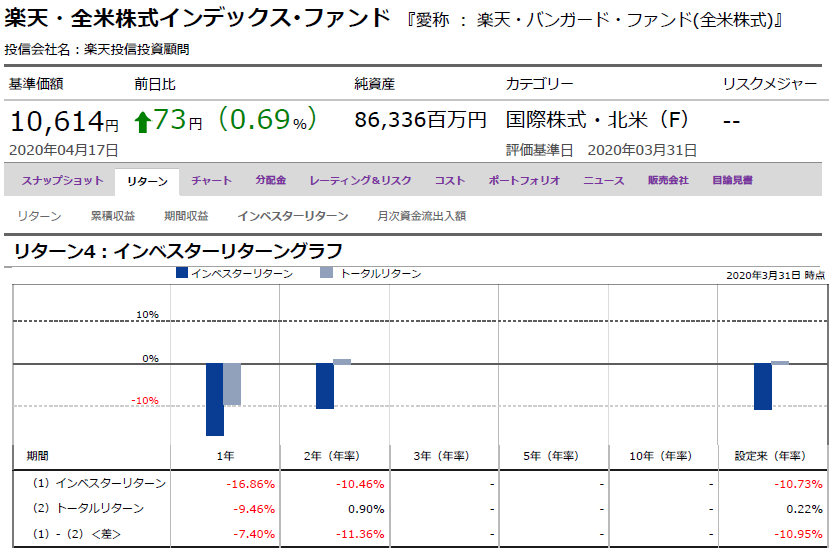

↓コロナ暴落後(2020/03/31時点)

上記の「設定来」数値は、

トータルリターン プラス 0.22% なのに。

インベスターリターン マイナス 10.73%

トータルリターンはプラス収益なのに・・・

つまり、「じっくり保有」していれば「損」はしなかったはずなのに、投資家の多くは、価格変動に動揺し「売却」「損切り」したことがわかります。

低コストインデックスファンドで、しかもネットで人気の米国株式に投資をしているのに「損した」。と、考えた方も少なくないはずです。

ネットやYouTubeなどでも、色々と同じような情報が流れています。バケツに水を入れば溢れるはずなのに、いくら入れても貯まらない。

そう、バケツに「穴」があいていることに気づかなければ、一向に水は貯まりません。

弊社は、資産運用のアドバイスをスタートし18年目。多くの投資家の投資行動を見てきました。

低コストインデックスファンドの長期保有はベストである事に間違いありません。

ただ、それは、成功のたった一つの「大して重要ではない!?笑」ツールに過ぎない。

食材だけで三つ星フレンチが作れたら、苦労はありませんよね。

と言うことで、資産運用の専門家に相談すれば、損失を回避できる可能性が高くなるかも知れませんよ。

と、売り込んで終わりにします!笑 失礼しました・・・

↑※トップ画像:弊社「まくはりFPオフィス」近くの「稲毛海浜公園」にオープン(2020/07)した緑のBBQ。コロナをきっかけにアウトドア人気が高まったいるようですね。。。

「我が家のことを深く理解してほしい!」

「我が家の家計のこと、家族のことを深く理解して欲しい」と考える方には、最適なサービスです。

人生を豊かに生き抜くために、保有資産の価値をいかに守り延ばすことができるか。ファイナンシャルアドバイザーと協力して、資産管理を行います。

日本人は、長期的な資産形成をすべて生命保険で準備している事が少なくありません。しかし、「保険は万一の保障」「貯蓄は直接、金融商品」で準備するなど、目的ごとに切り分けて考える事が家計を効率化するポイントです。

家計全体を長期的視点で考えます。

ファイナンシャルアドバイザーと協力すると、お金の悩みは大きく解消します。

包括的サポートによって家計の改善が可能になる

家計全体を包括的にサポート致します。困っていることや、心配ごとなど、その時々に関心のあることをご相談ください。必要に応じて常にファイナンシャルプランニングを行います。また、その分野の専門家と連携、またはご紹介させて問題解決に取り組みます。

全体を把握するために、下記サービスの大半をカバーしたコンサルティングをおこなっています。

■FP業務【キャッシュフロー表アドバイス、住宅ローンコンサルなど】

■資産運用設計

・一般資産運用の情報提供、資産管理のレクチャー

・リスク許容度や目的、目標の確認

・ポートフォリオの考え方の確認、構築

・プラン堅持のための行動コーチング、モニタリング

■リスクマネジメント【万一の経済的リスク回避管理、生命保険見直し】

■タックスプランニング【NISA、iDeCoの利用、税金優遇制度、全体の税効率化】

■金融商品に関して【商品の基本的な情報提供、仕組み説明】

■相続について【生前贈与、遺言分割、遺言書作成、相続対策等】

問題を事前に発見し、その分野の「専門家」(弁護士、税理士、司法書士、社労士など)と連携して、解決に取り組みます。

費用などのサービス内容の詳細

サービスの詳細をはじめ、費用に関しては、下記をご覧下さい。

FPブレーン「パーソナル・ファイナンシャルアドバイザー・サービス」

最近、少し気になることがあります。

タイトルのとおり「インデックス投資のいき過ぎた正義論」・・・・

投資を勉強し、突き詰めていくと、インデックス投資の優位性に気づき始めます。

おそらくはじめは、同じような情報、同じようなデータ、同じような書籍から情報収集を行い、皆さん、同じ道をたどるのかも知れません。

ただ、ネットやメディアに限られるため「インデックス投資の優位性」が最終結論と考えてしまうことが少なくありません。

気になるのは、ここからです。

実は、一度「インデックス投資派」に目覚めると、全く手のつけられない「インデックス信奉者」になっていることが。。。。。私自身もそのような道を辿ってきた記憶がありますが。笑

最近もネットで「インデックス派」のファイナンシャルプランナーのブログを拝見しましたが、

まさに、インデックス運用は「正義」で、アクティブ運用は「不利」どころか「悪質的」と言った解釈です。

確かに、私も共感するところはあります。しかし、頭ごなしに批判しているのは、どうなのか。。。。「今で言うマスクなしの人を必要以上に避難するかのように」(たまたま忘れた等、色々と事情があるかもしれないのに・・・)

個人的には、情報が不足しているのではないかな。と考えたと一方で「中立性」の大切さを自分自身にも問いかけてしまいました。笑

先月ですが、私が講師を務めるファイナンシャルアドバイザーのライブ研修で、この件を取り上げました。

もうかれこれ5,6年前から、長期投資(資産管理)をお客様に提案する部署のIFA研修です。

このアドバイザー達に、質問をしました。

「自分の個人資産の運用方針は、アクティブ?インデックス?、どちらをメインにしていますか?」

「アクティブがメイン」と回答した人が多かったです。

※念のため、彼らはインデックス投資の優位性にも十分な理解がある上で、あくまでもメインがアクティブであって、インデックス投資も行っています。

私たちファイナンシャルアドバイザーは、あらゆるリスクを事前に想定し、お客様の要望に応えることが重要であり、インデックスVSアクティブによって、勝ち負けの理由づけをしても仕方がない気がします。

例えば、インデックス投資なら、最小限のリスクで、高いリターンを希望する方には、どの指数、どのETFを使えば良いのか、また、ETFでポートフォリオを組むメリットデメリットなどの情報提供できる準備ができれば良いですし、また、アクティブ運用に興味を持つ方には、数十年実績のある数少ないファンドの情報提供や、アクティブ運用の魅力を伝えるなども、一つかも知れません。

資産防衛、資産管理の方法は様々です。

均等に理解をしておくことが重要ではないでしょうか・・・

さて、一般に言われる良いとされる「インデックス投資」は、一体何が良いのでしょうか。

インデックス派のあなたは「低コスト」以外に、その良さを回答できますか?

↑※トップ画像:緊急事態宣言中は、ジテツーでこのコース毎日走っていました。天気の良い日はサイコーです。左に富士山、右にスカイツリーなのですが、霞んで見えませんね。笑

資産運用初心者の方が始めやすい制度として、「iDeCo」や「NISA」などの言葉を耳にすることが多くなりました。いろいろな金融機関のパンフレットやホームページでも、「iDeCo」や「NISA」の案内と共に、資産運用の基本として、「長期投資」「分散投資」が有効であることが紹介されています。

しかし、いざはじめて見ると「なかなかできない長期投資」。。。

ここで「長期投資」に注目してみましょう。左のグラフは、投資信託の平均保有期間の推移です。(2018年9月26日 金融庁:投資信託等の販売会社における顧客本位の業務運営のモニタリング結果について)

2017年の主要銀行、地域銀行、主要証券の平均保有期間はなんと2.43年!!驚きの短さです。

平均保有期間が短い販売会社へのモニタリングによると、「資産形成の経験者や、投資未経験者においても、長期投資の有効性を理解してもらうことは容易でなく、市場動向を見て損益を確定する投資行動をなかなか抑止できない」とされています。「長期投資」が良いという情報は広がっていても、実際はそれが実行されていないのが現状のようです。

要因1:投資の成功は「安く買って、高く売る」!?

投資の成功は「安く買って、高く売る」!?という間違った理解。とっておきのタイミングがわかれば苦労はありません。値動きがあると「ほったらかしでじっと耐える」という行動は、非常に難しいことかもしれません。長期で保有するものと、短期で売買するものを区別して管理することが大切です。

要因2:投資信託購入時に長期投資についての説明が不足。

「長期投資」の考え方が日本で広がってきたのは最近のこと。相談するたびに、新しい投資信託を勧められて購入する、ということが一般的でした。投資信託を売る方にも、「長期投資」が有効であるという認識がない場合もあるかもしれません。

要因3:思いつきで行動してしまう。

頭でわかっていても、なかなか合理的に行動できないのが人間です。下落時の心理状態などを事前に想定し、継続できる情報を入手しておくことが大切です。